테슬라 주식으로 얼마 잃었을까(점점 멀어지는 파이어족/경제적 자유)

안녕하세요 서대리입니다. 2020년, 2021년 핫했던 경제적 자유, 조기은퇴, 파이어족이라는 단어는 요즘 어디서도 찾아볼 수 없습니다. 해당 주제로 운영하는 네이버 블로그나 유튜브 채널은 대부분 사라졌고 존재하더라도 조회수가 많이 나오지 않죠. 주변에서도 이제는 월급이 제일 소중하다며 경제적 자유는 허상이라고 합니다.

불과 1년만에 시대 흐름이 바뀐 이유는 역시나 자본시장의 급격한 하락 때문입니다. 끝없이 상승하던 주식과 부동산, 비트코인이 순식간에 무너지면서 경제적 자유 시니리오가 꼬였죠. 그저 빛이었던 나스닥 지수는 2022년에만 30% 넘게 하락했고 관련 레버리지 ETF들도 70% 이상 꺾였죠. 부동산 역시 하락하면서 전세금을 돌려주지 못하는 사태도 매일 뉴스로 접할 수 있습니다.

거기다가 엄청난 속도의 금리인상으로 현금의 가치가 올라가면서 대출이자 역시 눈덩이처럼 불어났습니다. 얼마 전까지 "현금은 쓰레기"였는데 이제는 "현금은 왕"이 되었습니다.

이런 상황에서 가장 투자접근성이 좋은 주식만 보면 사람들이 경제적 자유를 이야기하지 않는 이유를 쉽게 확인할 수 있습니다. 해외주식 투자자들의 압도적 1픽인 테슬라나 나스닥 3배 레버리지, 반도체 3배 레버리지 ETF들을 시작으로 인기있는 기술주들 대부분 엄청난 하락을 기록했기 때문이죠.

미국주식 뿐만이 아닙니다. 한국주식도 비슷한 상황이죠. 국민주식인 삼성전자만 해도 10만전자를 기대했지만 현재는 6만원까지 떨어져있습니다. 개인투자자들이 좋아하는 네이버, 카카오 등도 하락률이 큰 편입니다.

서대리도 비슷한 상황입니다. 레버리지ETF는 포트폴리오에 없지만 애플과 테슬라, 나스닥ETF를 투자하고 있다보니 2022년 상처가 큽니다. 특히 2022년 12월 한달만에 테슬라 주식이 190달러에서 100달러까지 수직낙하하면서 연말에 누적 손실이 엄청 불어났습니다.

현재 보유 중인 테슬라 주식은 102개이고 평단가 약 174달러, 달러환율 1240원 기준 평가손실은 650만원입니다. 근데 사실 이전 영상에서 이야기했던 것처럼 서대리는 양도소득세를 줄이기 위해 테슬라 주식을 전량 매도했다가 다시 매수했었기때문에, 실제 테슬라 평가손실은 더 큽니다.

이전 테슬라 평단가는 230달러였으니 수익률은 -47%, 실제 평가손실은 1360만원입니다. 22년 1월부터 23년 1월 15일까지 일반계좌 평가손실 총액이 4600만원 정도고 이 중 1/3이 테슬라 주식에서 비롯되었다고 할 수 있죠. 덕분에 개별종목 집중투자의 무서움을 한번 더 깨닫는 계기가 되었습니다. 호시절에는 개별종목이 시장지수보다 시원하게 상승하면서 즐거운 투자를 하게 해주지만, 지금처럼 불황일 때는 엄청난 공포로 다가오기 때문이죠.

물론 LVMH처럼 지난 1년간 잘나간 주식에 몰빵했다면 "역시 개별종목 투자가 정답이다"라고 생각하겠지만 이런 선택을 하기란 쉽지 않죠. 금리가 이렇게 빨리 오르는 것을 예측하기 힘들었고, 달러도 1400원을 찍었다가 이렇게 빨리 빠질 것도 예측하기 쉽지 않았고, 지금도 돈 잘 버는 빅테크 기업들 주가가 이렇게 흔들릴 것도 예측하기 어려운 것처럼 말이죠.

사실 많은 분들께서 왜 S&P500 ETF에 몰빵하지 않고 개별종목도 투자하냐고 물어봐주셨는데요. 개별종목에 투자한 이유하는 심플합니다. 서대리의 연평균 목표수익률이 최소 10%이기 때문입니다. 만 40세 조기은퇴를 하려면 6억원이 넘는 금융자산이 필요하고 8년이라는 기간 동안 6억을 모으려면 8년 간 매년 12% 내외 수익률이 나와야합니다.

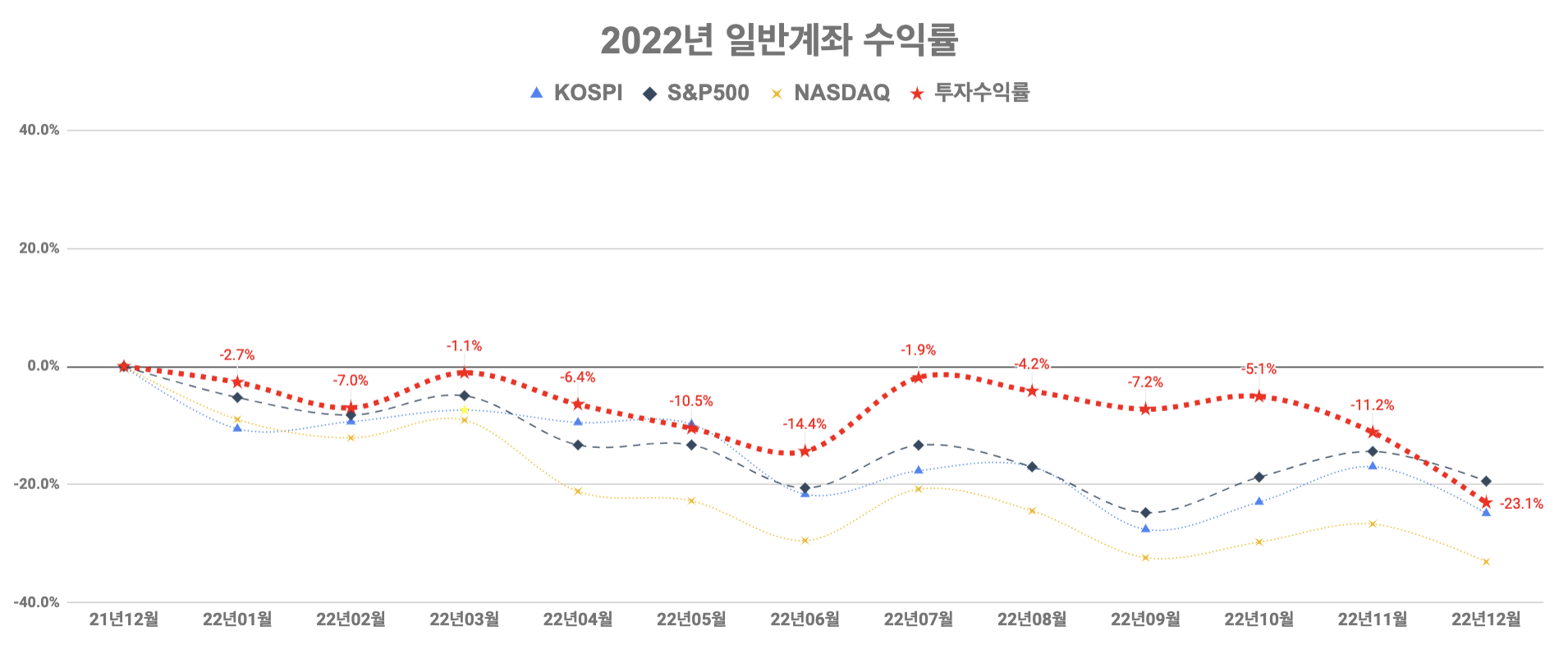

그래서 연평균 기대수익률이 8%인 S&P500 ETF 중심으로 투자하면서 개별종목 투자로 조금씩 수익률을 높이는 전략을 구사하는 중이죠. 하지만 "누구나 쳐맞기 전까지는 그럴싸한 계획을 가지고 있다"는 마이크 타이슨의 명언(?)처럼 서대리의 일반계좌는 시원하게 얻어맞아 2022년 수익률이 S&P500보다 낮아졌습니다.

실제로 더 높은 수익률을 기대했던 테슬라 주식은 12월에만 30% 넘게 떨어지면서 서대리 포트 하락의 일등공신이 되었습니다. 애플도 8%나 떨어지면서 수익률 하락이 공헌하기도 했지만요.

#

2022년 하락장을 경험하면서 맨날 들었던 사실을 또 한번 몸으로 익히게 되었습니다. 목표를 세팅할 때는 내가 컨트롤할 수 없는 연평균 주가상승률이 아니라 내가 컨트롤할 수 있는 숫자에 집중해야한다는 사실을 말이죠. 그것이 주식투자에서는 세후 배당금입니다. 아무리 좋은 평가와 성장성을 갖춘 기업이라도 시장 분위기와 상황에 따라 주가변동성이 크지만 배당금은 이런 외부요인과 상관없이 제가 매수한만큼 늘릴 수 있기 때문이죠.

실제로 일부 특수한 달을 제외하면 투자금이 늘어날수록 받게되는 배당금도 꾸준히 늘어나고 있습니다. 배당금으로 평가손실을 커버하기에는 부족하지만 주가 상관없이 꾸준히 들어오는 배당금이 나중에는 서대리의 삶을 책임져 줄 것입니다. 비바람이 몰아칠 때 안전한 집이 되어주는 것이죠.

물론 배당주나 배당ETF도 리스크는 있습니다. 일단 주가 자체가 박살날 수도 있지만 가장 무서운 것은 역시나 배당금 삭감이나 지급 중지가 대표적인 리스크죠. 실제로 믿고 있던 대표적인 배당주들이 배당컷을 하면서 주가와 현금흐름 모두 악영향을 끼치는 사례가 자주 발생합니다. 배당주로 유명한 AT&T가 배당금을 줄였고, 보잉이나 디즈니 같은 기업들은 배당금을 아예 없애버리기도 했죠.

그래서 서대리는 이런 리스크도 줄이기 위해 VOO나 SCHD처럼 여러 종목들에 투자하는 ETF로 배당금 규모를 늘리는데 집중합니다. 배당성장률이나 배당률이 개별종목에 비해 적을 수 있지만 안정감이 더 중요하기 때문이죠. 특히 월급이 사라지는 노후에는 배당금을 통한 현금흐름이 무엇보다 중요해지는만큼 지금부터 잘 챙기려고 합니다.

이 관점에서 2023년부터는 또하나의 목표로써 세후 배당금 총액을 잡아보려고 합니다. 배당금 목표는 저의 의지만으로도 달성할 수 있기 때문이죠. 2022년에 300만원 정도 받았으니, 2023년에는 최소 400만원으로 목표를 올릴 것입니다. 물론 배당금에 집중하더라도 지금 보유하고 있고 배당 안주는 테슬라나 배당률이 극히 낮은 애플을 매도할 생각은 없습니다.

하락은 슬프지만 그렇다고 못버틸 정도는 아니고 또한 개별종목 투자에 대한 저의 시야를 업그레이드시키는 좋은 경험이 될 것이라 생각하기 때문이죠. 현금흐름이 유지되는 동안에는 열심히 테스트해보겠습니다.

오늘의 결론

배당주살 돈 벌기 위해 다시 슬슬

배달을 시작해야겠다

'미국주식 > 개별종목' 카테고리의 다른 글

| 30대 직장인 월적립 매수 : 2023년 2월 (0) | 2023.02.26 |

|---|---|

| 직장인 월적립 매수 2023년 1월 (2) | 2023.01.27 |

| 무지성 월적립 매수 2022년 12월 (0) | 2022.12.26 |

| 직장인 주식투자 2022년 11월 (2) | 2022.11.27 |

| 경제적 자유를 선사할 6종목 (3) | 2022.10.30 |