KODEX WTI원유선물(H), 국제유가를 추종하는 ETF

안녕하세요 서대리입니다.

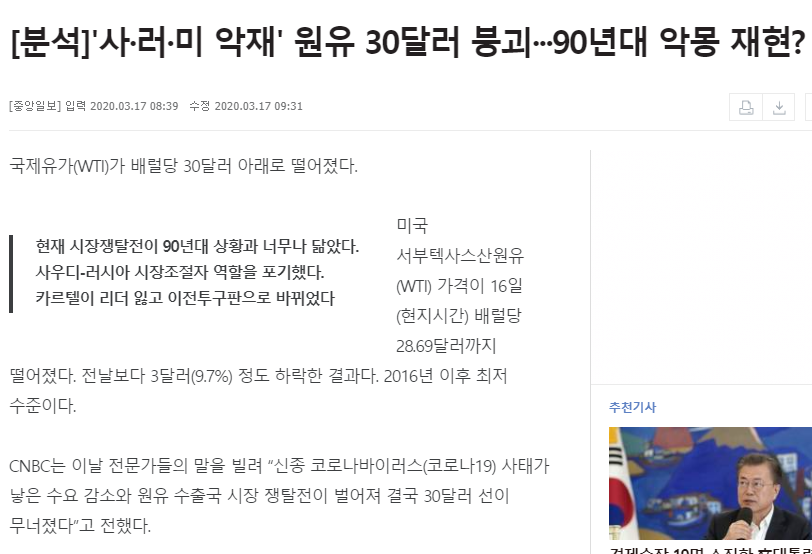

코로나 바이러스 뿐만 아니라 국제유가도 20달러대까지 내려가면서 전세계의 불안감이 고조되고 있습니다. 특히 러시아와 사우디아라비아의 다같이 죽자(?) 증산정책으로 원유의 가격은 역대급 저점을 향해 내려가고 있는데요.

하지만 늘 그렇듯이 언제까지고 원유가 내려갈 수는 없을 것입니다. 지금이야 사우디와 러시아가 미국 셰일오일을 잡겠다고 자존심싸움을 하고 있지만 이 나라들은 기름으로 돈 버는 거 아니면... 반쯤은 노답일 수 있기 때문입니다. 그래서 실제로 유가의 상승에 베팅하는 투자자분들도 슬슬 늘어나는 추세입니다.

그래서 이번 포스팅에서는 국제유가(WTI)에 투자할 수 있는 ETF인 KODEX WTI원유선물(H)를 다뤄보려고 합니다. KODEX WTI원유선물(H)의 간단소개, 투자 시 고려해야할 점 등을 정리해봤습니다.

KODEX WTI원유선물(H)란?

#

KODEX WTI원유선물(H)은 WTI원유(WTI Crude Oil)를 기초자산으로 하여 원유선물에 투자하는 ETF입니다. 뉴욕상업거래소에서 거래되고 있는 WTI 원유선물 가격으로 산출되는 S&P GSCI Crude Oil Index Excess Return 추종을 목표로 합니다.

• 종목코드 : 261220

• 종목명 : KODEX WTI원유선물(H)

• 규모 : 1,027억원

• 펀드보수 : 연 0.35%

• 분배금 : 지급X

• 추종지수 : S&P GSCI CrudeOil IDX ExcessReturn

• 환햇지

• ETF 공식홈페이지 : 클릭

#

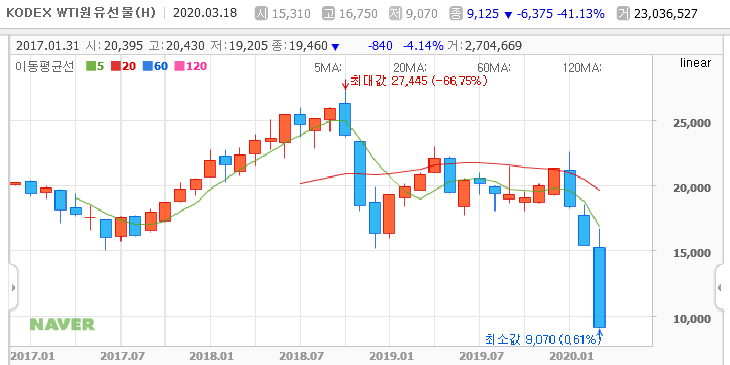

국제유가는 장기적으로 보면 절대 우상향하는 자산은 아닙니다. 2008년에 피크를 찍고 꾸준히 내려오고 있긴 하지만

중간중간을 끊어서 보면 원유는 충분히 포트폴리오에 편입할만한 종목입니다. 그래서 KODEX WTI원유선물(H)의 투자포인트와 단점 등을 자세히 알아보겠습니다.

KODEX WTI원유선물(H) 투자포인트

1. 원유는 매력적인 자산배분 전략

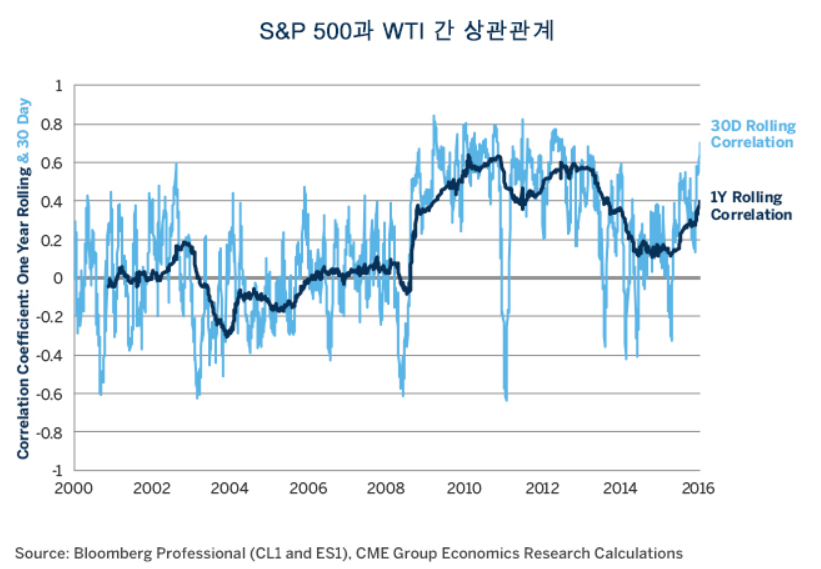

국제유가의 흐름은 포트폴리오의 대표적인 편입자산인 주식, 채권, 금과 제법 다르게 움직입니다. 그렇기 때문에 자산배분 차원에서 원유를 포트폴리오에 편입하는 분들이 많습니다.

2. 원유투자하는 가장 쉬운 방법

원유를 투자하기 위해서 개인투자자들에게 KODEX WTI원유선물(H) ETF가 가장 쉽고 효율적인 방법입니다. 간혹 원유도 실물로 가지고 있어야 맘편한거 아니냐고 묻는 분들이 있는데..금이야 실물로 사서 가지고 있어도 상관없지만 원유는 부피도 크고 냄새도 나고 집에 뒀다가 불이 날 수도 있겠죠??

3/18 기준 단돈 9,125원으로 국제유가(WTI)에 투자할 수 있게 ETF가 주식시장에 상장되어 있으니 필요에 따라서 자유롭게 포트폴리오에 편입/편출이 가능합니다.

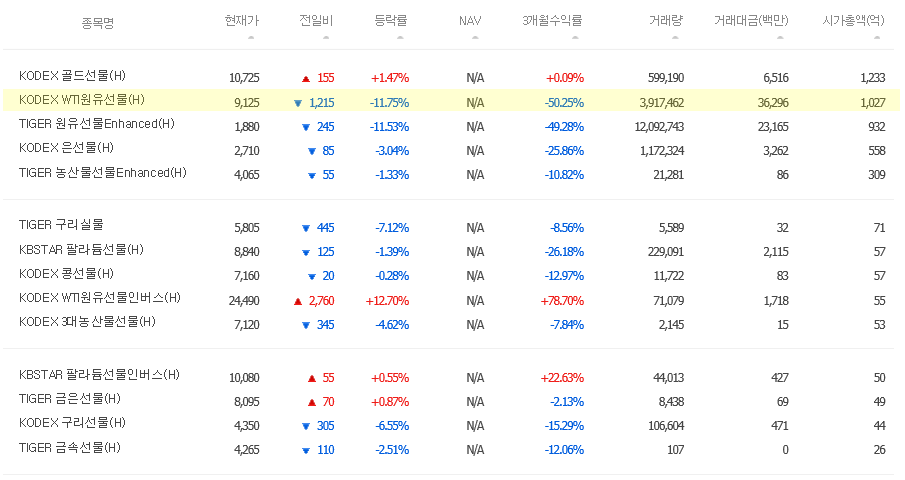

3. 원유ETF 중 최고규모(국내한정)

KODEX WTI원유선물(H)는 시가총액 기준으로 국내상장된 원자재ETF 중에서 2위, 원유ETF 중에서는 1위입니다. 1,027억으로 2등인 TIGER 원유선물Enhanced(H)보다 약간 앞서고 있습니다.

최근 원유가격이 10년만에 최저가를 기록하면서 많은 분들이 원유투자에 관심을 보이고 있습니다. 그러다보니 거래대금이 쑥쑥 늘어나고 있는 중입니다. 1천억 규모면 사실 원하는 호가에 거래하기가 다소 불편할 순 있지만 사실 한국ETF 시장 한정으로 보면... 대안이 없죠 ㅠ

4. 환햇지로 안정감 한스푼 가미

KODEX WTI원유선물(H)은 환햇지가 되어 있습니다. 이 부분은 장점이 될 수도 있고 단점이 될 수도 있습니다. 유가의 흐름을 보면 아시겠지만 변동성이 왠만한 테마주 못지않은 경우가 많습니다. 거기다가 환율까지 반영된다면 아마 왠만한 투자자분들은 멀미를 할 가능성이 농후합니다.

KODEX WTI원유선물(H)를 운용하는 삼성자산운용은 이렇게 투자자들을 보호하는 차원에서 해당 ETF를 달러 환햇지하고 있습니다.

KODEX WTI원유선물(H) 단점

투자 장점을 알아봤다면 단점도 당연히 있겠죠?? 바로 단점도 알아보겠습니다.

1. 환햇지

드라마틱한 수익률을 원하는 무림의 고수와 같은 투자자분들에겐 환햇지가 아쉬울 수 있습니다. 환율과 유가 흐름을 예측한 최적수익률을 노릴 수 있는 분들에겐 KODEX WTI원유선물(H)는 시시한 놈이 되겠죠.

근데 또 기본적으로 WTI와 달러는 역의 상관관계가 있기 때문에 환햇지 하지 않으면 원유가격이 상승하더라도 달러가치가 하락하면서 수익이 안날 확률이 있습니다. 그래서 저 개인적으로는 환햇지가 장점이라고 생각하는데 이 부분은 투자자분들의 판단에 따라 다를 것 같습니다.

2. 운영비용이 높아 장기투자 부적합

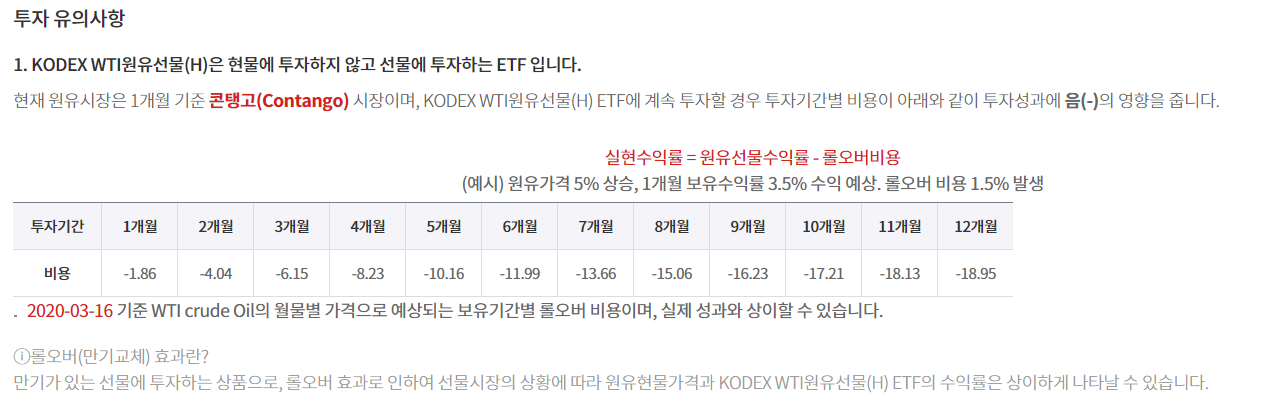

기본 운용보수는 0.35%로 납득할만한 수준입니다만 한가지 추가비용이 있습니다. 바로 롤오버비용이 꽤 크다는 점입니다.

이 내용은 삼성자산운용 홈페이지에도 적혀있습니다. 원래 이런건 투자설명서 구석탱이에 적게 적기 마련인데 이 내용은 바로 보입니다. 그만큼 비용이 상당하기 때문에 대문에 적어둔 것으로 예상되는데요.

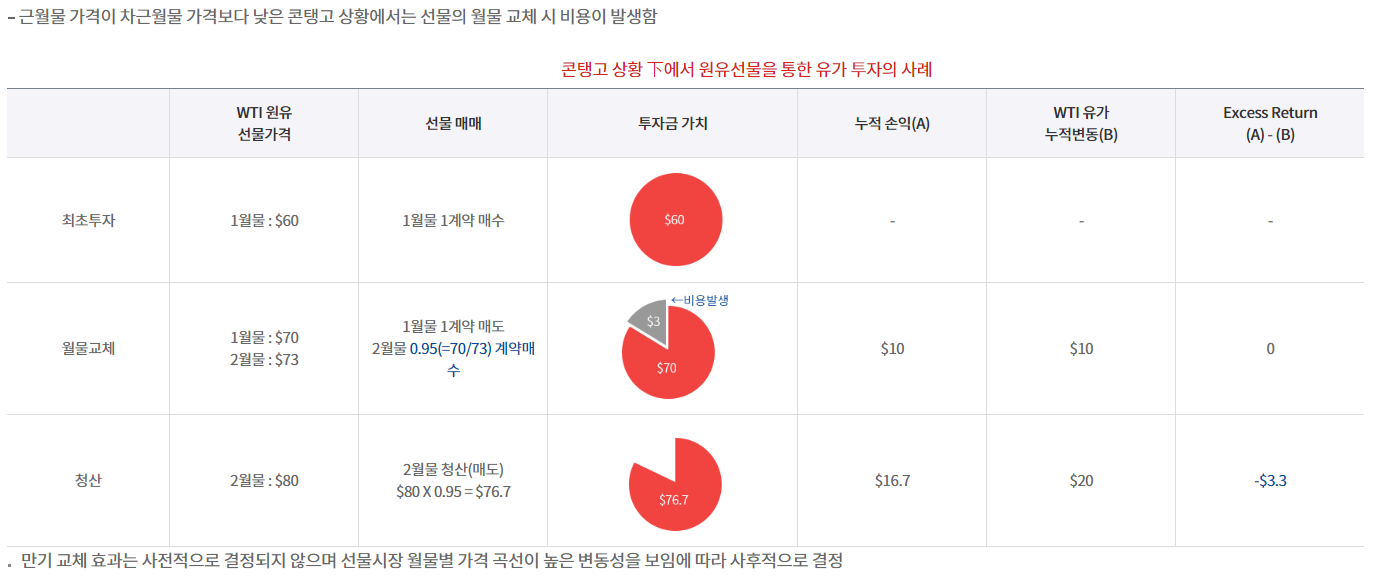

위의 표처럼 ETF수수료 외에 비용이 상당한 것을 알 수 있습니다. 이런 비용이 발생하는 이유는 KODEX WTI원유선물(H)가 말그대로 원유"선물"이기 때문입니다.

원유현물에 투자한다면 운반비용이나 보관비용, 거래비용 등이 발생하기 때문에 대부분 선물로 거래를 합니다. 하지만 선물은 늘그렇듯이 만기가 있고 ETF는 만기가 없기 때문에 이 과정에서 매도/매수하면서 비용 혹은 이익이 발생합니다. 이를 롤오버 비용/이익이라고 하는데 대부분 비용이 된다고 합니다.

그래서 원유ETF 투자는 장기로 가져가기에는 비용적인 측면에서 매우 불리합니다. 워낙 변동성이 있는 자산이기때문에 단기로는 롤오버비용이 큰 의미는 없지만 장기로 가져가면 롤오버비용으로 수익률을 다 까먹을 수도 있습니다.

원유에 꾸준한 관심을!

국제유가는 전세계 경제에서 떼놓을 수 없는 중요한 핵심지표입니다. 지금이야 워낙 기술이 발전해서 기름 팔 곳이 많아지고 미국에서 셰일혁명으로 기름이 넘쳐나다보니 투자자들의 관심 밖으로 멀어지고 있습니다. 단순히 전기차 관련주의 지표로만 생각하시는 분들도 간혹 있습니다.

하지만 아직까진 국제유가, WTI원유는 투자에 있어 꼭 필요한 부분이기 때문에 꼭 투자를 하지 않더라도 국제유가흐름은 항상 관심가지는 것을 추천드립니다^^ 꾸준히 모니터링을 하다가 기회가 보이면 KODEX WTI원유선물(H)를 한번 고민해보시길!

참고로 국제유가의 하락에 건다면 원유 인버스ETF도 상장되어 있으니 참고부탁드립니다. 종목명은 KODEX WTI원유선물인버스(H)입니다. 국내상장ETF 중에서 원유 인버스ETF는 1개밖에 없습니다.

이 포스팅도 추천합니다

▶KODEX 200선물인버스2X 소개

▶TIGER미국채10년선물 소개

▶TIGER차이나CSI300 소개

*투자에 대한 책임은 본인에게 있습니다.

'한국주식 > ETF' 카테고리의 다른 글

| TIGER 원유선물Enhanced(H), 국제유가 추종ETF 2탄 (6) | 2020.03.20 |

|---|---|

| KODEX레버리지, 코스피상승에 두배로 거는 상남자ETF(feat. 세금) (22) | 2020.03.19 |

| KODEX 200선물인버스2X, 떡락무새들을 위한 남자의 ETF (15) | 2020.03.17 |

| TIGER미국채10년선물, 미국채권에 투자하는 가장 쉬운 방법 (9) | 2020.03.15 |

| TIGER2차전지테마 vs KODEX2차전지산업, 나에게 맞는 배터리ETF 고르기 (16) | 2020.02.18 |